Hedget

Hedget (HGET)(于2022年9月推出)是一个用于期权交易的去中心化平台。用户可以通过提供加密货币(包括稳定币和传统加密货币)形式的抵押品,在该平台上购买和出售期权产品。它还允许用户对他们的加密货币持有量以及在其他借贷协议(如Compound和Aave ($AAVE))上的债务头寸进行风险对冲。[1][2][3]

概述

Hedget是由位于新加坡的非营利组织HLS基金会管理的期权交易协议,该基金会支持Hedget协议的增长和发展。Hedget致力于创建一个安全且去中心化的交易平台,以保护用户的加密货币持有。

通过抵押品,用户可以在链上创建和交易不同的期权系列。去中心化的期权产品允许用户对冲价格波动以及抵押贷款头寸的风险。该协议还增加了对现有区块链(如以太坊)的Layer 2支持,以实现更快、更便宜和更复杂的交易。Hedget认为,随着去中心化金融领域的增长和成熟,像去中心化期权这样的风险缓解型Defi协议是必要的组成部分。Hedget基金会发行HGET代币作为平台上的原生代币,用于治理和其他实用目的。

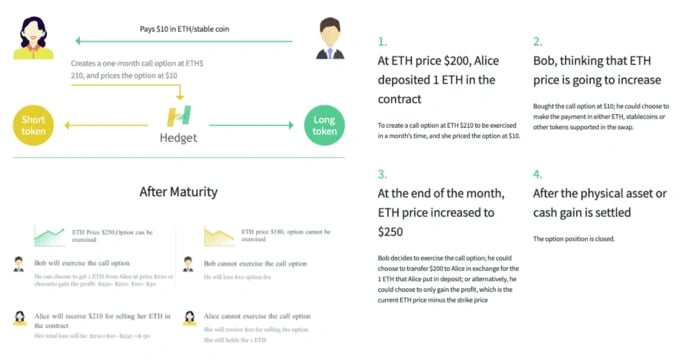

Hedget允许用户在平台上创建和交易期权。每次创建期权产品时,系统都会铸造一个代币来代表该期权。[4][5]

创建期权的关键要素包括:

- 追踪的标的资产: 第一个版本将侧重于 ETH 作为标的资产,之后将扩展到支持 ERC20 代币和其他区块链上的代币。

- 期权类型(看涨或看跌): 使用看涨期权时,用户保留在期权到期时以行权价购买的权利。 使用看跌期权时,用户保留在期权到期时以行权价出售的权利。 当当前交易价格高于最高或低于最低可用行权价时,将添加新的期权系列。

- 到期日: 可以行使期权的时间。 在 Hedget 的第一个版本中,期权的到期日为每周五 UTC+5 的 8:00。[6][7]

Hedget 协议的用途

作为去中心化的价格对冲:

对于用户而言,期权产品提供了一种去中心化的价格对冲,以应对他们当前持有的加密货币。当ETH价格波动时,购买保护性看跌期权允许用户能够以特定价格出售。与将ETH出售为稳定币相比,购买看跌期权使持有者有权防止价格下跌,同时也享受ETH升值带来的好处,因为他们可以选择不执行期权。

作为贷款协议的清算保护:

Hedget也可以作为一种安全功能提供给其他贷款协议,以防止用户头寸被清算。

如前所述,对于使用ETH作为贷款头寸抵押品的用户来说,存在很大的风险。DeFi贷款协议目前主要采用超额抵押贷款。例如,在MakerDAO上,用户需要提供150%的ETH抵押品才能铸造DAI稳定币。存在一个清算比率,这意味着如果ETH抵押品的价值低于DAI的价值,ETH将被清算和拍卖以收回DAI头寸。这种设计确保了DAI价格的稳定,但这是以相对较低的资本效率和抵押品清算的风险为代价实现的。面对像2020年3月12日那样剧烈的市场波动,这是不利的。仅在Maker上,就有超过500万美元的贷款被清算以收回DAI头寸,即使此后不久ETH价格反弹至危机前水平。承担成本的是用户而不是协议。

这可以通过使用Hedget来解决。贷款协议可以添加一项功能,允许用户在生成贷款时选择支付溢价,以确保他们的头寸在贷款期限内永远不会被清算。此溢价通过选择与Hedget上的贷款条款和价格相匹配的期权产品来定价。例如,如果用户在Maker上创建了一个CDP头寸,以ETH作为抵押品借入DAI,当时ETH价格为200美元,他可以支付溢价,用于以200美元的价格购买ETH的看跌期权,以保证价格始终与生成CDP时的价格相匹配。Hedget不是直接与用户交互,而是与贷款协议交互,以出售协议中可用的期权。由于用户只是在保护他们的债务头寸,而不是交易期权产品,期权的利润(如果有的话)将不会分配给用户,而是登记在协议本身中,并用于代币回购和销毁。

杠杆交易:

Hedget协议允许用户以更高的资金效率进行杠杆交易。用户购买期权所需支付的价格远低于持有实际头寸。如果用户认为ETH价格将从目前的300美元上涨到500美元,他可以支付期权价格购买一份在季度后以300美元购买ETH的看涨期权,而不是使用300美元购买一个ETH。如果价格上涨到500美元,对于用户来说,持有看涨期权和持有一个实际ETH本质上是相同的;但看涨期权的成本低于ETH价格。如果用户是更激进的交易者,他甚至可以将当前的ETH头寸转换为期权持有,以期待价格上涨。假设之前看涨期权的价格为30美元,用户可以使用一个ETH购买10份看涨期权,并且与持有1个ETH相比,在看涨期权到期时获得10倍的收入。[9]

Hedget 组件

主要有三个组件:

- ESC:以太坊智能合约,用于处理 ETH 和 ERC-20 代币的存款和取款,并实现实物结算。

- CTD:基于 Chromia 的区块链 (dApp),用于处理交易,跟踪合约所有权,并促进通过以太坊智能合约执行结算所需的通信。

- CSW:客户端钱包和交易用户界面,它接收用户的命令,并使用以太坊智能合约和 Chromia dApp 执行这些命令。[10][11]

协议特性

- 代币存储是非托管的,这意味着只有用户才能提取其资金。

- 资金仅在用户交易或执行期权合约时在用户账户之间转移。

- 该协议没有交易对手风险。由于无法通过算法评估信用度,我们要求期权卖方提供完全抵押。

- 由于团队希望为用户提供最高程度的保证,因此控制用户资金的约束直接在以太坊智能合约上实施。

- 它旨在在这些约束条件下提供最大的灵活性和便利性。购买的期权可以随时转售。[12]

Hedget 代币 (HGET)

Hedget 协议引入了一种原生代币,用于网络的治理和效用。用户需要质押少量 HGET 代币来创建和交易期权产品;他们也可以在此过程中赚取与交易规模成比例的 HGET 代币。如果用户需要提议对协议进行更新,它也用于治理过程。

Token Utility

HGET token是Hedget平台的原生实用和治理代币。它在以太坊网络上作为ERC-20合约发行,并在Chromia侧链上具有代表性。自发布后立即生效,HGET将作为HGET平台的治理代币。在初步阶段,代币持有者可以对添加新资产、默认选项参数和UI改进进行投票。

当实施保证金期权时,HGET代币将在未来用作安全措施和声誉引擎。希望在不提供1:1抵押品的情况下提供期权的期权编写者需要质押HGET代币,这些代币将用于购买完全抵押的期权,以对冲资本不足风险。这种机制确保最终用户不会受到期权编写者破产的不利影响。[13][14]

HGET 用例

- 治理:HGET 是协议的治理代币。解锁后,用户可以参与系统设计、升级和储备代币的分配。

- 平台实用性:卖家需要质押 Hedget 代币才能参与期权铸造。

- 用户激励:为了让做市商和用户为平台贡献流动性,通过流动性挖矿赚取代币。[16]

代币分配

-

网络启动时,总共铸造了1000万枚HGET代币。该协议具有固定的代币供应量。10%的代币将保留给团队和顾问,代币将在2年内每月解锁;

-

9.77%的代币将通过SAFT进行私募分配;

-

4.23%的代币将通过公开发售分配给用户和投资者;50%的代币将被锁定用于流动性挖矿,代币将每天铸造并分配给参与期权交易的用户(每个结算期权标的物的0.02%,以及Hedget原生做市商的额外奖励);

-

7%的代币将用于DEX流动性和交易(例如Uniswap),交易竞赛、空投和其他活动,以启动Hedget协议的使用;

-

19%的代币将被锁定在储备基金中,直到平台上线2年后,这些代币的用途将由Hedget DAO决定。[15]

团队成员

| 姓名 | 职位 | 简介 |

|---|---|---|

| Malcolm Lerider | CEO | 曾任NEO区块链研发经理、普华永道高级经理、埃森哲软件工程师。拥有工业管理硕士和计算机科学硕士学位。精通普通话,在中国生活十年,深入参与当地软件行业和新兴技术 Andrew |

| Andrey Sarayev | 联合创始人 | 在金融定量分析、机器学习应用和高性能软件系统方面拥有超过九年的经验。在他的职业生涯中,Andrey在为对冲基金和金融服务公司开发和部署定量分析软件方面非常成功。拥有伦斯勒理工学院的计算机科学硕士学位和计算金融博士学位。 |

| Serge Lubkin | Chromia顾问和前营销主管。 | 经济学硕士。连续创业者,是多家初创公司的创始人,在各种IT项目中拥有8年以上的营销和项目管理经验。多家区块链项目(Impactoria、Opporty)的顾问 |

| Roger Lim | NGC Ventures创始合伙人 | Roger是一位成功的企业家和充满活力的商业领袖,在发现颠覆性机会、商业化业务和推动增长方面拥有良好的记录。 |

| Alex Mizrahi | Chromia首席技术官 | 完成了世界上第一个比特币2.0的实现。2012年领导开源彩色币项目。撰写了多篇关于比特币的学术论文。也被称为“杀手风暴”。 |

合作伙伴

- Chromia

- bRing.Finance

- Alameda Research[17]

路线图

2020 Q3

Hedget Alpha

- 执行和结算期权

- 运行在以太坊测试网和Chromia测试网上

2020 Q4

Hedget Beta

- ERC-20 底层资产

- Chromia L2 用于交易 执行和结算期权 主网上实现真实抵押和结算

2021年第一季度

Hedget发布

- 通过DAO治理,协议支持在以太坊和其他链上进行结算

2021年第二季度

第三方对冲支持

- 通过API查询看涨和看跌期权的工具

- 在合作协议中选择性处理买卖订单,以提供匹配对冲