订阅 wiki

Share wiki

Bookmark

Hyperliquid

0%

Hyperliquid

Hyperliquid 是一个建立在其 Layer-1 区块链 上的 去中心化交易所 (DEX)。它结合了中心化平台的效率和去中心化系统的透明度。该平台提供快速交易、低费用和先进的交易工具,包括永续衍生品,而无需依赖中介机构。 [3]

概述

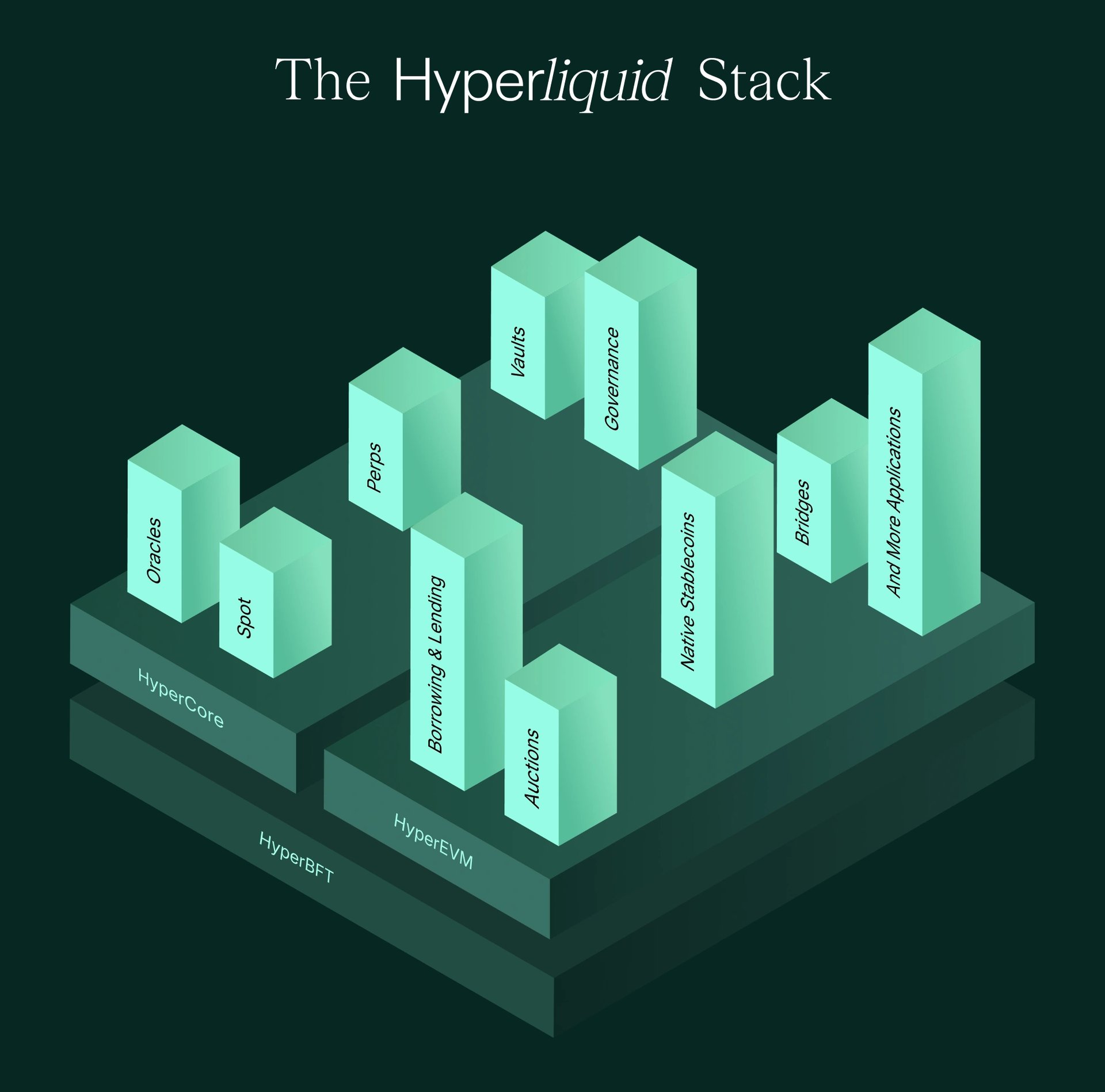

Hyperliquid是一个为链上金融系统设计的Layer 1区块链。它将流动性、用户应用程序和交易活动集成在一个平台上。它使用基于Hotstuff及其后续版本的自定义共识算法HyperBFT,并针对特定需求进行了优化。

区块链的状态执行包括HyperCore和HyperEVM。HyperCore支持完全链上的永续期货和现货订单簿,每秒处理高达200,000个订单,并具有单区块最终性。HyperEVM将与以太坊兼容的智能合约功能扩展到Hyperliquid,允许用户在其金融基础设施上进行构建。 [2]

功能特性

HyperEVM

HyperEVM是Hyperliquid的Layer-1中集成的以太坊虚拟机(EVM),由与HyperCore相同的HyperBFT共识保护。这种设计允许EVM和HyperCore之间无缝交互,从而可以在现货和永续订单簿中使用资产。HyperEVM采用双区块架构,在快速、较小的区块和较慢、较大的区块之间分配吞吐量,以平衡交易速度和区块大小。快速区块每2秒发生一次,gas限制为2M,而慢速区块每分钟发生一次,gas限制为30M。预计该系统的吞吐量将随着未来的升级而增加。

HyperEVM的智能合约可以直接与Hyperliquid的核心功能交互,包括链上现货和永续期货订单簿,从而增强与平台交易基础设施的兼容性。Hyperliquid的执行模型允许L1和HyperEVM顺序运行,使EVM能够访问前一个区块的区块链状态,并为下一个区块提交操作,从而确保一致且可预测的操作。HyperEVM上的ERC-20代币与Hyperliquid上的原生代币具有同质性,为代币交易和在去中心化应用程序(dApps)中使用提供最低的费用和深度流动性。 [4] [5] [6]

HyperBFT

HyperBFT是Hyperliquid的共识算法,专为高频交易设计,同时确保安全性和一致性。基于HotStuff协议,它能够在不到一秒的时间内确认区块,中位延迟为0.2秒,并且能够处理每秒超过200,000笔交易。随着优化的继续,吞吐量可能超过每秒100万个订单。HyperBFT保持拜占庭容错,即使多达三分之一的验证者恶意行事,网络也能正常运行。它还确保Hyperliquid的Layer-1和HyperEVM之间的共享状态,提供无缝的数据可用性和同步。 [6]

金库

HyperCore 金库使策略能够利用与 DEX 相同的功能,包括清算和高吞吐量做市。与简单的代币再平衡金库不同,这些金库允许更复杂的策略。

用户可以存入金库以赚取利润分成,金库所有者获得总利润的 10%。协议金库不收取费用或利润分成。金库可以手动管理或由做市商自动管理。每种策略都存在风险,用户应在存款前评估绩效。 [7]

Hyperliquidity Provider

Hyperliquidity Provider (HLP) 协议金库专为做市和清算而设计。它赚取一部分 交易费用。HLP 允许社区提供 流动性 并分享利润,使通常仅限于特定实体的策略更易于访问。HLP 完全由社区拥有,不收取费用。利润按比例分配给存款人。最近一次存款后四天可以提款。

HLP 旨在为早期 DeFi 项目中通常需要的传统做市交易提供替代方案,确保利润惠及用户。Hyperliquid 的核心贡献者具有做市背景,最初在封闭 alpha 期间提供 流动性。为了解决对潜在优势或不对称信息的担忧,团队的策略被置于一个公开访问的金库中。

HLP 的策略使用来自 Hyperliquid 和 中心化交易所 的报价数据来确定合理的价格。它通过做市和吃单策略执行订单,以提供持续的 流动性。虽然该策略在链下运行,但所有金库头寸、未结订单、交易历史、存款和取款都在链上可见,以确保透明度。

随着时间的推移,预计外部做市商将为 Hyperliquid 贡献大量交易量。开源 API 和 SDK 有助于加入,预计参与度的提高将改善策略的风险管理和效率。 [8]

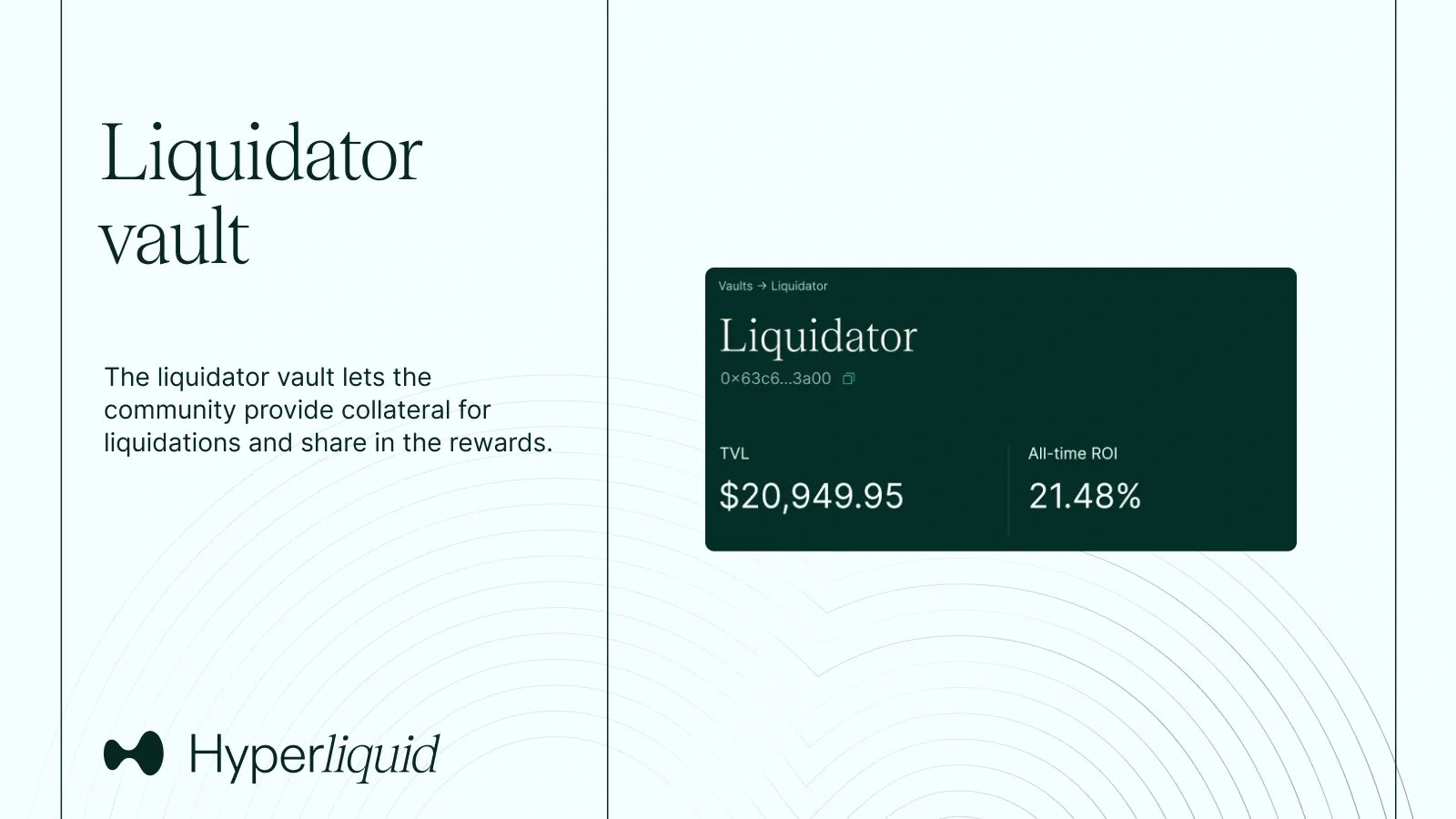

清算人金库

清算人金库允许社区为清算提供抵押品并分享利润。所有清算都在链上进行,并且可以通过浏览器进行跟踪。目前,清算通过清算人金库进行去中心化,利润在存款人之间分配。

虽然清算可能稍后通过 API 访问,但清算人金库是目前从清算中获利的唯一途径。它资助一项策略,该策略利用过度杠杆交易者的清算,有助于在动荡时期维持稳定。任何人都可以存款,并且在短暂的锁定期后允许提款。金库仅在头寸可清算时执行交易,并在清算后立即退出。

清算人金库是去中心化且有利可图的,性能指标公开可用。ROI 和 APY 计算考虑了历史表现,并针对金库寿命进行了调整,以减少统计噪声。 [9]

HYPE

HYPE 是一种治理代币,允许持有者参与平台决策。它也可以用作 Hyperliquid 区块链上的 gas 费用。总供应量上限为 10 亿个代币。

2024 年,Hyperliquid 通过 空投 引入了 HYPE。分配方案将 75% 的代币分配给当前和未来的用户,其中很大一部分分配给早期参与者。由于 Hyperliquid 不依赖风险资本融资,因此大多数代币都分配给了社区。 超过 20% 的 HYPE 代币分配给了核心贡献者,包括 Hyperliquid Labs 的开发者。这些代币将在 2027 年至 2028 年之间进行归属,以减少早期抛售。 [1]

进展

Hyperliquid 下架 JELLYJELLY

2025年3月27日星期三,Hyperliquid 在 Solana 上的 meme 币 JELLYJELLY 因潜在的巨鲸操纵而上涨近 500% 后,面临流动性危机。这次上涨引发了 70 万美元的临时利润。 [10] [11]

"在发现可疑市场活动后,验证者集合召开会议并投票决定下架 JELLY 永续合约。 除了标记的地址外,所有用户都将由 Hyper Foundation 补偿。这将在未来几天根据链上数据自动完成。无需开立工单。方法将在稍后的公告中详细分享。" - Hyperliquid 在推特上表示

Hyerliquid 补充说,永续合约交易所的主要流动性池 HLP 在过去 24 小时内录得约 70 万美元的净收入。 [12]

加密货币交易所 Bitget 的首席执行官 Gracy Chen 批评了 Hyperliquid 对其永续合约交易所的处理方式,称这使该网络面临成为“FTX 2.0”的风险。 [13]

“#Hyperliquid 可能会成为 #FTX 2.0。 它处理 JELLY 市场的方式以及以有利价格强制结算头寸开创了一个危险的先例。信任——而不是资本——是任何交易所(CEX 和 DEX)的基础,一旦失去,几乎不可能恢复。 此外,该平台的产品设计暴露出令人震惊的缺陷:混合金库使用户面临系统性风险,不受限制的头寸规模为操纵打开了大门。除非解决这些问题,否则更多的山寨币可能会被用来对付 Hyperliquid——使其面临成为加密货币领域下一个灾难性失败的风险。” [14]

Hyperliquid 促成首笔链上 10 亿美元比特币交易

2025 年 5 月,一位名叫詹姆斯·温恩的交易员,化名“moonpig”,在去中心化交易所 Hyperliquid 上进行了一笔备受瞩目的杠杆交易。 [15]

温恩利用 40 倍杠杆,对比特币开立了多头头寸,保证金扩大到超过 2840 万美元,并利用比特币的价格波动获利,随着加密货币的价值接近 112,000 美元,产生了可观的未实现利润。 [17] [17]

随后,温恩通过平仓多头头寸并减少 1700 万美元的整体利润来扭转其市场立场。然而,比特币价格迅速反弹至 110,000 美元,导致空头头寸被清算。尽管遭遇挫折,但温恩的交易活动因其规模和对市场动态的影响而备受关注。 [18]

这些交易策略引起了人们对 Hyperliquid 的极大关注,Hyperliquid 是一个建立在 HyperEVM 区块链上的去中心化衍生品交易所。该平台提供实时订单簿和深度流动性等功能,而无需 KYC 合规性。温恩的高风险交易不仅突出了该平台的功能,还影响了市场情绪和活动,链上参与度的增加和该平台原生代币 HYPE 的飙升就证明了这一点。 [17] [18]

预测市场和期权 (HIP 4)

2026年2月2日,在Hyperliquid改进提案(HIP)4通过后,该平台启用了原生预测市场和期权。这项作为“基于结果的交易”引入的功能旨在与其他预测市场竞争。预测市场已在该平台上上线,最初的赌注可在主网 gas价格和Blast黄金赔率上下注。 [19]

"结果仍在开发中,目前仅在测试网上进行测试。基于客观结算来源的规范市场将在技术开发完成后部署。规范市场将以USDH计价。根据用户反馈,基础设施将扩展到无需许可的部署。" - 推文总结道 [20]

发现错误了吗?