订阅 wiki

Share wiki

Bookmark

Synthetix

0%

Synthetix

Synthetix 是一个建立在 Ethereum 上的衍生品流动性协议,它促进了合成的去中心化资产的创建和交易。该平台由 Kain Warwick 于 2017 年创立。 [1]

合成资产,被称为 Synths,是旨在反映外部资产价格变动的 ERC-20 代币。 [1]

概述

Synthetix于2017年末推出,最初名为Havven。该公司由位于澳大利亚悉尼的Kain Warwick创立。这些合成资产由Synthetix网络代币(SNX)抵押,当锁定到合约中时,允许发行合成资产(Synths)。[2]

2020年11月12日,Synthetix开始允许用户在其平台上交易布伦特原油期货合约。这是通过从洲际交易所提取联合数据(通过Chainlink,金额未公开),并通过新的合成石油代币(股票代码sOIL)馈送数据来实现的。[5][6] 平台上还有一个短期原油期货上市,股票代码为$iOIL,$sOIL用于长期原油期货。 [7[8]

2020年11月30日,Melon (MLN)宣布,在Melon理事会批准该决定后,它将在其协议上支持Synths。[9] 合成法定货币、合成商品、合成主要加密货币以及Synthetix平台上的各种其他资产将在该协议上得到支持。[10] 虽然尚未完全可用,但两家公司及其社区将共同努力,促进Synths在Melon平台上的使用。 [11]

Synths

Synths 是在 以太坊 区块链中提供对黄金、比特币、美元、特斯拉和 AAPL 等资产访问权限的代币。Synthetix 协议的目标是启用各种交易功能,包括二元期权、期货等。[3][4]

Synths 能够跟踪标的资产价格,并允许持有者在以太坊上获得不同资产类别的敞口,而无需持有标的资产本身或信任托管人。Synths 由 Synthetix Network Token (SNX) 支持,SNX 以 750% 的比率作为抵押品进行质押。 [1]

Synthetix DAO

Synthetix协议包含多个治理机构和结构,以维持去中心化。关键的去中心化委员会和DAO包括斯巴达委员会、财政委员会、大使委员会和资助委员会,所有这些都由Synthetix Stakers选举产生。治理过程涉及诸如Synthetix改进提案(SIP)和Synthetix配置变更提案(SCCP)等,概述了拟议的协议变更。实施由Synthetix核心贡献者在核心贡献者委员会的管理下进行。 [23]

斯巴达委员会

斯巴达委员会 (SC) 作为一个去中心化自治组织 (DAO) 运作,由 8 名选举产生的成员组成,负责监督 Synthetix。他们由社区质押参与者选举产生,任期为一个纪元。SC 根据 SIP-93 成立,负责对 Synthetix 改进提案 (SIP) 和 Synthetix 配置变更提案 (SCCP) 进行审查。他们的主要任务包括讨论拟议的变更、与协议 DAO 协调,并定期举行治理会议,以代表和保护 Synthetix 的利益相关者。SC 成员因其服务而从 Synthetix DAO 获得津贴,并使用 snapshot 的 IPFS 签名投票在质押治理网站上履行职责。 [24]

除了对 SIP 和 SCCP 进行投票外,SC 成员还管理一个多重签名 Gnosis 安全库的签名密钥,其中包含所有协议 DAO 成员的保证金。如果发现恶意行为或绕过合法的治理流程,他们有权减少成员的保证金。除了这些职责外,SC 成员还根据他们的专业知识参与各种与协议相关的活动,包括扩展安全研究、测试、社区参与和沟通。 [24]

财政委员会

财政委员会的主要作用是确保协议增长所需的资源可用。这包括管理国库,为协议成本、委员会和核心贡献者津贴、生态系统激励(包括拨款委员会资金)以及其他酌情激励提供持续资金。委员会成员使用 Gnosis-safe 多重签名系统处理国库管理,需要集体批准关键决策。重点是维持财务稳定,维持基本需求的资金,并战略性地分配资源以支持协议的整体发展。[25]

大使委员会

大使委员会专注于通过治理和合作在DeFi生态系统中促进Synthetix的利益。在治理方面,他们积极寻求对Synthetix有利的协议的影响力,并为代币持有者对提案进行投票。在合作方面,委员会与Synthetix集成商合作,以促进Synthetix生态系统内的集成。该委员会由五名当选成员组成,随时了解DeFi治理事务,并通过Synthetix Discord平台上的斯巴达城镇大会促进知识共享。[26]

资助委员会

资助委员会负责通过资助金、倡议赏金或竞赛奖金分配公共物品的资金。其重点是支持为社区创造有价值、高质量工作的项目,优先考虑影响而非利润率。项目的选择基于它们可以为社区增加的价值,而不是它们可以提取的价值。 [27]

Synthetix v3

Synthetix v3于2023年2月在Optimism和Ethereum Mainnet上部署,此前经过Macro、Iosiro和Open Zeppelin的全面审计。[14]

V3的部署不包括任何相关市场。其主要目的是生成一种以美元计价的抵押债务头寸,作为稳定币在集成市场中使用。[14]

Synthetix v3还包括流动性提供者(LP),他们可以将抵押品委托给资金池。LP可以通过抵押品贷款来铸造sUSD,从而增加他们的奖励和原生稳定币的流通。[14]

资金池接受来自LP的抵押品,并且可以由资金池所有者配置为抵押衍生品市场。资金池和市场之间可以存在多对多的关系,因为资金池可以支持多个市场,而市场可以由多个资金池支持。[14]

在Synthetix v3中,市场使用价格预言机和合成资产的组合来为最终用户创建产品。他们为此收费,并将收益返还给资金池。奖励分配器是为资金池或其他参与者提供额外激励的自定义规则。它允许在激励Synthetix生态系统内的参与方面具有定制性和灵活性。[16]

v3能够将SNX纳入资金池,铸造新的稳定币newUSD(也称为snxUSD),并且由于不可知的预言机管理器系统,可以在现货市场上交易为sETH。[16]

2023年7月,该协议将Chainlink跨链互操作性协议(CCIP)集成到Synthetix V3中。Chainlink CCIP的初始集成使V3 sUSD能够在Ethereum和Optimism之间移动,但已配置为允许转移到任何与EVM兼容的链,如果获得Synthetix Spartan委员会的批准。[22]

Perps

Synthetix Perps 是一个建立在 Optimism 上的去中心化永续合约交易协议。它旨在为用户提供低费用的高效交易体验。该平台提供后端基础设施,可由 Kwenta、Polynomial 和 Decentrex 等任何协议轻松集成。 [17]

为了最大限度地降低费用、风险并提高可扩展性,Synthetix Perps 利用一种新型交易引擎,通过 Pyth Network 提供的链下预言机来匹配交易者。它提供超过 40 种资产的资本效率和杠杆,允许交易者在头寸上使用高达 50 倍的杠杆。 [17]

2023 年 8 月,Synthetix 宣布增加 Worldcoin (WLD) 永续期货市场,用于通过 Synthetix Perps 进行杠杆交易。 [21]

技术

Synthetix 由一个 智能合约 基础设施和一系列保持 Synth 价格的激励措施组成。Synthetix 网络代币 (SNX) 的价值是其基础。SNX 充当抵押品;铸造 Synths 需要质押相应价值的 SNX。质押者会获得程序内操作产生的费用的按比例份额,以维持程序。因此,SNX 的重要性与其抵押的网络的使用情况直接相关[5]。

这种机制使 Synthetix 能够支持不同 Synth 类型之间的即时、近乎无摩擦的转换,而不会出现其他去中心化交易所遇到的流动性和滑点问题。由此产生的代币网络支持广泛的用例,包括交易、贷款、转账、汇款、电子商务等。[5]

Synth 挂钩机制

Synth 挂钩是一种系统,交易者需要 Synth 和其他加密资产之间的流动性和稳定性,才能从交易中获利。一些 Synth 在公开市场上交易,因此它们的价格可能会低于其监控的资产。需要激励措施来确保与挂钩的最小偏差,并激励参与者纠正它们。维持 Synth 挂钩有三种方法,包括套利、Uniswap 上的 sETH 流动性池和 SNX 拍卖。[1]

Synthetix 代币经济学

Synthetix 最初致力于 Havven 稳定币,之后转向合成资产及其当前模型。Havven 的供应量为 1 亿,以 1:1 的比例转换为 SNX 代币。然而,在 2018 年,决定改变代币经济学。从 2019 年 3 月到 2023 年 8 月,SNX 的总供应量从 100,000,000 增加到 260,263,816,每周衰减率为 1.25%。2023 年 9 月之后,将会有每年 2.5% 的最终通货膨胀。[12]

首次代币发行 (ICO)

Synthetix的首次代币发行于2018年2月26日至28日举行。在ICO代币销售期间,Synthetix的价格为每个代币0.67美元,筹集了530万美元。 [13]

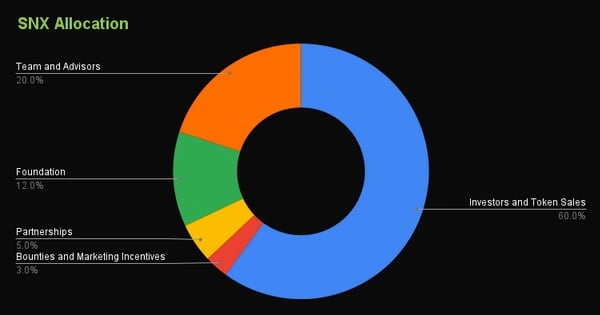

SNX 代币分配

SNX 代币在首次代币发行 (ICO) 期间的分配如下:

- 60.00% 分配给代币销售和投资者

- 20.00% 分配给团队和顾问

- 12.00% 分配给基金会

- 5.00% 分配给合作伙伴

- 3.00% 分配给赏金和营销激励 [12]

融资

2021年2月,Synthetix宣布成功完成一轮融资,从包括Coinbase Ventures、Paradigm和IOSG在内的风险投资公司获得了1200万美元的投资。[4][19]

Paradigm投资合伙人Arjun Balaji评论道:

“我们很高兴支持SynthetixDAO构建领先的合成资产平台。Synthetix拥有加密货币领域最好的社区之一,我们很高兴能成为其中的一员。[4]

2023年3月16日,投资公司和做市商DWF Labs购买了价值1500万美元的Synthetix原生代币SNX,并计划进一步购买500万美元。为了增加Synthetix的交易量,Synthetix的永续期货产品被纳入DWF Labs的交易运营中。[15]

发现错误了吗?